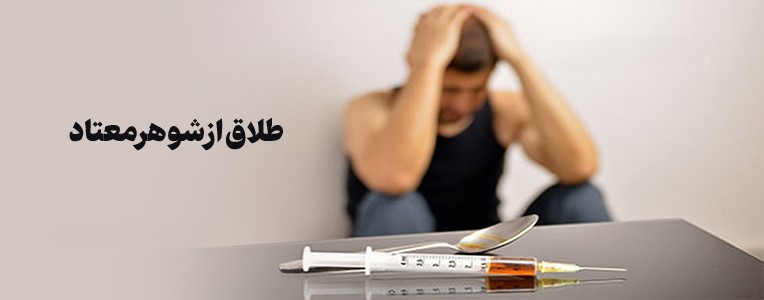

مالیات بر ارث خودرو داخلی و خارجی | محاسبه آنلاین 1404

مالیات بر ارث خودرو داخلی و خارجی | محاسبه آنلاین 1404

اگر به دنبال تسویه مالیات بر ارث خودرو هستید، موسسه حقوقی وکیل معتمد پکیج تخصصی برای خودروهای داخلی و وارداتی دارد: بازبینی وصیت نامه و اسناد، کارشناسی و تعیین ارزش روز خودرو، محاسبهٔ مالیات، تنظیم اظهارنامه و انجام همه استعلام های لازم تا مرحله صدور گواهی مالیاتی و آماده سازی مدارک انتقال. همچنین مشاوره برای کاهش تکلیفات مالیاتی و پیگیری حقوقی در صورت بروز اختلاف ارائه می شود. جهت شروع کار یک پیام واتساپ یا تماس کافی است؛ اولین جلسه مشاوره رایگان است.

خدمات وکیل معتمد در این زمینه

مشاوره تخصصی حقوقی

رسیدگی سریع و بدون دردسر

وکالت حرفه ای و قابل اعتماد

پشتیبانی کامل موکلین

محاسبه مالیات بر ارث ماشین داخلی و خارجی با وکیل معتمد

عناوین مهم

Toggleمالیات بر ارث یکی از انواع مالیات های مستقیم است که پیش از تقسیم اموال بین وراث، باید مراحل قانونی مربوطه طی و براساس محاسبات مشخص شده پرداخت گردد. خودرو نیز از جمله اموالی است که پس از فوت مالک باید در فهرست ماترک ذکر شود و پس از پرداخت مالیات بر ارث خودرو داخلی و خارجی، مراحل انتقال آن انجام شود. در ادامه این نوشته قوانین و الزامات مرتبط با پرداخت مالیات بر ارث برای خودرو را بررسی خواهیم کرد. تا پایان این راهنما با ما همراه باشید!

خودروی متعلق به متوفی پس از فوت در زمره دیون و اموال قرار می گیرد و مشمول مالیات بر ارث خواهد بود. برای تقسیم ارث بین وراث، لازم است ابتدا بدهی ها و مطالبات متوفی تسویه شوند؛ یکی از این تعهدات که پیش از انتقال مالکیت باید پرداخت شود، مالیات بر ارث خودرو است. به طور کلی بر اساس ماده ۱۷ قانون، خودرو از اموالی است که مشمول مالیات بر ارث می گردد.

در اینجا به نکاتی همچون نرخ های مالیاتی برای طبقات مختلف وراث در سال جدید خواهیم پرداخت. موسسه حقوقی وکیل معتمد در زمینه مالیات بر ارث و انتقال اموال تجربه و تخصص بالایی دارد و خدماتی مانند محاسبه مالیات، تهیه و تنظیم مدارک لازم، پیگیری اداری نزد سازمان امور مالیاتی و معرفی کارشناس رسمی خودرو ارائه می کند.

مالیات بر ارث خودرو چیست؟

مالیات وضع شده بر اموالی است که پس از فوت مالک بر جا می ماند و خودرو در صورت وجود در ماترک، مشمول این مالیات خواهد شد. این مبلغ باید قبل از انتقال رسمی سند و مالکیت خودرو به وراث پرداخت شود و معمولاً در جریان صدور گواهی انحصار وراثت یا مراحل اولیه رسیدگی به ماترک تعیین می گردد. مقدار مالیات بر پایه ارزش روز خودرو و طبقهٔ وراث محاسبه می شود و برای تعیین ارزش معمولاً از کارشناسی یا قیمت های مرجع استفاده می شود.

اگر مالیات پرداخت نشود، روند نقل و انتقال پلاک و سند متوقف شده و در مواردی وراث ممکن است با تاخیر در دریافت سهم یا حتی جرایم دیرکرد مواجه شوند؛ بنابراین اعلام و ثبت خودرو در فهرست اموال متوفی و پرداخت مالیات مربوطه از اهمیت بالایی برخوردار است. برای کمک در محاسبه دقیق مالیات، جمع آوری مدارک لازم و پیگیری اداری می توانید از خدمات موسسه حقوقی وکیل معتمد استفاده کنید تا مراحل با کمترین خطا و هزینه طی شود.

نرخ مالیات بر ارث خودرو در سال ۱۴۰۴ چقدر تعیین شده؟

پاسخ کوتاه این است که نرخ برای همه وراث یکسان نیست. در سال ۱۴۰۴، میزان مالیات بر ارث خودرو براساس طبقه بندی وراث تعیین می شود؛ یعنی هر چه نسبت نسبی بین وراث و متوفی نزدیک تر باشد، بار مالیاتی کمتری اعمال می شود و درجه فامیلی هرچه دورتر شود درصد مالیات افزایش می یابد. درصدهای مشخص برای هر طبقه متفاوت است و در بخش های بعدی به صورت جداگانه شرح داده خواهد شد.

اگر با مفهوم طبقات وراث آشنا نیستید یا می خواهید درباره مالیات اموالی مثل ملک اطلاعات بیشتری کسب کنید، مطالعه راهنمای مرتبط پیشنهاد می شود.

چطور تعرفه مالیات بر ارث خودرو مشخص می شود؟

محاسبه تعرفه بر پایه ارزش روز خودرو انجام می گیرد. مرجع ذی صلاح ارزش خودرو را تعیین می کند و این ارزش گذاری تحت تأثیر عواملی چون مدل، سال ساخت و وضعیت کلی خودرو قرار دارد. بنابراین وراث باید پیش از پرداخت مالیات، ارزش واقعی خودرو را مشخص یا از کارشناسی رسمی استفاده کنند تا مبلغ دقیق مالیات معلوم شود. برای جزئیات بیشتر در مورد روش محاسبه، ادامه مطلب را مطالعه کنید.

هزینه مالیات بر ارث برای خودروهای سبک و سنگین

در تعیین درصد مالیات بین خودروهای سواری و سنگین تفاوتی لحاظ نمی شود؛ آنچه تعیین کننده مبلغ نهایی است، ارزش روز ملک منقول یعنی خود خودرو است. به عبارت دیگر هرچه ارزش خودرو بیشتر باشد، مبلغ مالیاتی که باید پرداخت شود نیز افزایش می یابد؛ پس خودروهای گران قیمت یا مدل های جدیدتر مالیات بالاتری خواهند داشت.

معیارهای مرجع ذی صلاح برای ارزش گذاری خودرو

برای تعیین ارزش روز خودرو معمولاً عوامل زیر بررسی می شوند:

• مدل خودرو: مدل های جدید ارزش بیشتری دارند.

• سال ساخت: خودروهای قدیمی تر معمولاً ارزش کمتری دارند.

• میزان کارکرد: کارکرد بالاتر معمولا کاهش دهنده قیمت است.

• وضعیت ظاهری: خودروهای سالم از نظر بدنه و داخل کابین ارزش بیشتری دارند.

• وضعیت فنی: سلامت موتور، گیربکس و قطعات اصلی در قیمت گذاری مؤثر است.

تمام این معیارها مجموعاً روی برآورد ارزش تأثیر گذاشته و در نهایت رقم مالیات را مشخص می کنند.

آیا می توان به ارزش تعیین شده اعتراض کرد؟

بله؛ در صورتی که وراث نسبت به ارزش گذاری اعتراض داشته باشند، می توانند درخواست تجدیدنظر کتبی به مرجع مربوطه ارائه دهند. همراه درخواست می توانند مدارک مستدل و شواهدی که نشان دهنده کاهش ارزش هستند ضمیمه کنند تا بررسی مجدد صورت گیرد و در صورت موجه بودن، تصمیم اولیه اصلاح شود.

مراحل پرداخت مالیات بر ارث خودرو ساده و مرحله ای

برای پرداخت مالیات معمولاً مراحل زیر طی می شود:

• ثبت اظهارنامه: ورود به سامانه مرتبط و تکمیل فرم های مربوط به ماترک.

• کارشناسی ارزش خودرو: انجام برآورد ارزش روز بر اساس معیارهای اعلام شده.

• پرداخت مالیات: واریز مبلغ تعیین شده از طریق سامانه یا روش های مقرر.

نرخ مالیات بر ارث خودرو داخلی:

| نوع وارث | نرخ مالیات |

| فرزند، والدین، همسر | ۳٪ |

| خواهر، برادر | ۶٪ |

| سایر بستگان | ۸٪ |

پس بنابراین، میزان مالیاتی که باید پرداخت کنید تا حد زیادی بستگی به نسبت خانوادگی شما با متوفی دارد.

نحوه محاسبه مالیات بر ارث خودرو خارجی

در مورد خودروهای وارداتی، نرخ مالیات معمولاً مشابه نمونه های داخلی است، اما از آنجا که ارزش پایه این خودروها بالاتر است، مبلغ نهایی مالیات غالباً بیشتر خواهد بود. در تعیین ارزش برای محاسبه مالیات، عواملی مانند عوارض و هزینه های گمرکی، سال ساخت، برند، سطح تجهیزات و آپشن ها و شرایط واردات نیز لحاظ می شود؛ بنابراین وراث باید این موارد را در نظر بگیرند تا مالیات به درستی برآورد شود.

محاسبه آنلاین مالیات بر ارث خودروهای داخلی و خارجی

برای راحتی شما، ابزار محاسبه آنلاین مالیات بر ارث خودرو را درست زیر این بخش قرار داده ام؛ با وارد کردن ارزش روز خودرو، طبقهٔ وراث و مواردی مثل داخلی یا وارداتی، ماشین حساب یک برآورد سریع از مبلغ مالیات ارائه می دهد. توجه داشته باشید نتیجهٔ نمایش داده شده تقریبی است و برای قطعیت نیاز به ارزش گذاری رسمی و صدور برگه مالیاتی از سوی سازمان امور مالیاتی است؛ در صورت نیاز به بررسی دقیق تر یا پیگیری اداری می توانید از مشاوره موسسه حقوقی وکیل معتمد بهره ببرید.

نحوه محاسبه مالیات بر ارث خودرو بر اساس طبقات وراث

خودرو جزو اموال منقول متوفی محسوب می شود و در تعیین مالیات، دو عامل تاریخ فوت و رتبهٔ وراث اهمیت ویژه ای دارند. مطابق تغییرات قوانین مالیاتی، اگر تاریخ فوت بعد از سال ۱۳۹۵ باشد، محاسبه براساس مقررات جدید انجام می گیرد و برای متوفیانِ دارای تاریخ فوت تا سال ۱۳۹۴ و قبل تر، رویه و نرخ های قانون سابق اعمال می شود. در بخش بعدی می توانید جدول مربوط به نرخ های مالیات بر ارث خودرو را مشاهده کنید.

| مالیات بر ارث خودرو | ورثه طبقه اول | ورثه طبقه دوم | ورثه طبقه سوم |

| برای مشمولین قانون جدید | 2% | 4% | 8% |

| برای مشمولین قانون قدیم | 35% | 45% | 65% |

معافیت های مالیات بر ارث خودرو

در قانون جدید هیچ معافیتی برای خودرو در نظر گرفته نشده است و در قانون قدیم نیز معافیت کلی ویژه خودرو وجود نداشت. با این حال در قانون سابق تا مبلغ ۳۰ میلیون ریال از سهم هر یک از وراث از پرداخت مالیات معاف بود. همچنین اگر ورثه زیر ۲۰ سال، محجور یا ازکارافتاده باشند، میزان معافیت تا ۵۰ میلیون ریال افزایش می یافت.

جریمه تأخیر در ارائه اظهارنامه و پرداخت مالیات

طبق مقررات قدیمی، چنانچه مشمولین ظرف شش ماه از تاریخ فوت اظهارنامه خود را تسلیم نکنند، ۱۰٪ از مالیات متعلق به عنوان جریمه اعمال می شد. در قانون جدید صراحتاً جریمه تأخیر مشخص نشده است، اما اگر اظهارنامه تا یک سال پس از تاریخ فوت ارائه نشود، بعضی معافیت ها از جمله بدهی های متوفی و هزینه های کفن و دفن از شمول خارج خواهند شد.

معیارهای ارزش گذاری خودرو برای تعیین مالیات

سازمان امور مالیاتی ارزش روز خودرو را تعیین می کند و این برآورد معمولاً براساس موارد زیر انجام می پذیرد:

• مدل خودرو: خودروهای جدیدتر ارزش بیشتری دارند.

• سال ساخت: خودروهای قدیمی تر معمولاً کمتر ارزش گذاری می شوند.

• میزان کارکرد: کارکرد بالاتر معمولاً از ارزش می کاهد.

• وضعیت ظاهری: خودروهایی با شرایط بهتر بدنه و داخل کابین ارزش بالاتری دارند.

• وضعیت فنی: سلامت موتور، گیربکس و قطعات اصلی در برآورد قیمت مؤثر است.

جمع بندی این عوامل رقم پایه ای را تعیین می کند که براساس آن مالیات محاسبه می شود.

مالیات بر ارث موتور سیکلت

موتورسیکلت نیز مانند سایر اموال منقول متوفی مشمول مالیات بر ارث است و محاسبه آن بر پایه ارزش روز موتورسیکلت و طبقه وراث انجام می شود؛ از آنجا که معمولاً ارزش موتورسیکلت ها کمتر از خودرو است، مبلغ مالیاتی نهایی نیز نسبتاً کمتر خواهد بود، اما نرخ های پایه براساس طبقات وراث تفاوتی با خودرو ندارد.

برای تعیین ارزش معمولاً از کارشناسی سازمان امور مالیاتی یا گزارش کارشناسی رسمی استفاده می شود و وراث باید اظهارنامه را تکمیل و مدارک مربوط را ارائه کنند؛ در صورت نیاز به راهنمایی در جمع آوری مدارک، محاسبه مالیات یا پیگیری اداری، می توانید از خدمات موسسه حقوقی وکیل معتمد بهره ببرید.

تفاوت مالیات خودرو داخلی و خارجی

نرخ مالیات بر ارث برای خودروهای داخلی و وارداتی یکسان است؛ اما به دلیل ارزش بالاتر خودروهای خارجی، مبلغ نهایی مالیات معمولاً بیشتر می شود. برای روشن تر شدن موضوع، فرض کنید طبقه اول وراث مشمول نرخ ۲٪ باشند: اگر خودروی داخلی ارزش آن ۲۰۰ میلیون تومان باشد، مالیات ۲٪ معادل ۴ میلیون تومان خواهد شد؛ ولی اگر خودرو خارجی و ارزش آن ۵ میلیارد تومان باشد، همان نرخ ۲٪ باعث می شود مالیات ۱۰۰ میلیون تومان شود. بنابراین تفاوت مبلغ ناشی از اختلاف ارزش پایه است نه نرخ مالیاتی.

مثال عددی محاسبه مالیات ماشین

فرض کنید ارزش خودروی متوفی توسط کارشناسان سازمان امور مالیاتی ۷۰۰ میلیون تومان برآورد شود و وراث از طبقه اول (پسر) باشند. در این حالت با نرخ ۲٪، مالیات برابر است با ۲٪ × ۷۰۰ میلیون = ۱۴ میلیون تومان. اما اگر تاریخ فوت به سال ۹۴ یا قبل تر مربوط باشد و محاسبه طبق قانون قدیم انجام گیرد، محاسبه پلکانی به صورت زیر خواهد بود:

• تا ۵ میلیون تومان با نرخ ۵٪ → ۲۵۰ هزار تومان

• تا ۲۰ میلیون نسبت به مازاد ۵ میلیون (۱۵ میلیون) با نرخ ۱۵٪ → ۲ میلیون و ۲۵۰ هزار تومان

• تا ۵۰ میلیون نسبت به مازاد ۲۰ میلیون (۳۰ میلیون) با نرخ ۲۵٪ → ۷ میلیون و ۵۰۰ هزار تومان

• باقیمانده ۶۵۰ میلیون با نرخ ۳۵٪ → ۲۲۷ میلیون و ۵۰۰ هزار تومان

جمع مقادیر فوق معادل تقریباً ۲۳۷ میلیون و ۵۰۰ هزار تومان خواهد شد.

مدارک موردنیاز برای پرداخت مالیات بر ارث خودرو

برای شروع فرایند پرداخت معمولاً ارائه مدارک زیر ضروری است:

- گواهی فوت رسمی متوفی

- گواهی انحصار وراثت

- سند خودرو یا کارت ماشین

- شناسنامه و کارت ملی وراث

- استعلام خلافی خودرو

- گزارش کارشناسی خودرو (در صورت نیاز)

- فرم درخواست بررسی مالیات بر ارث خودرو

پیشنهاد می شود همه مدارک به صورت اسکن شده و منظم آماده باشند تا در ثبت آنلاین یا مراجعه حضوری روند کار تسهیل شود.

روش های انجام و مراحل پرداخت مالیات بر ارث خودرو

پرداخت مالیات معمولاً به دو شکل آنلاین و حضوری قابل انجام است. روش آنلاین سریع تر و بدون نیاز به حضور فیزیکی است.

مراحل آنلاین پرداخت مالیات خودرو به طور کلی:

- ورود به سامانه my.tax.gov.ir

- ثبت نام و دریافت نام کاربری

- انتخاب «درخواست بررسی مالیات بر ارث»

- وارد کردن اطلاعات متوفی و خودرو

- بارگذاری مدارک مربوطه

- مشاهده مبلغ مالیات تعیین شده

- پرداخت آنلاین از طریق درگاه بانکی

- دریافت گواهی پرداخت

مراحل حضوری به صورت معمول:

- مراجعه به اداره مالیات محل سکونت متوفی

- ارائه و تحویل مدارک

- تشکیل پرونده در اداره مربوطه

- تعیین ارزش خودرو توسط کارشناس

- صدور قبض مالیاتی

- پرداخت از طریق بانک یا سامانه اعلام شده

- دریافت گواهی مالیاتی

ثبت اظهارنامه الکترونیکی، ارزش گذاری و دریافت برگه مالیات

اولین گام ثبت اظهارنامه الکترونیک در سامانه مربوطه و تکمیل فرم هاست؛ پس از بارگذاری مدارک، کد رهگیری صادر می شود. سازمان امور مالیاتی سپس خودرو را ارزیابی کرده و برگه مالیاتی بر اساس ارزش تعیین شده صادر می کند. به عنوان نمونه، اگر ارزش خودرو ۱۰۰ میلیون تومان تعیین شود و نرخ مالیات ۲٪ باشد، مبلغ مالیات ۲ میلیون تومان خواهد بود. پس از پرداخت این مبلغ، گواهی مالیاتی صادر شده و برای انتقال سند لازم است.

بهترین وکیل مالیات بر ارث خودرو داخلی و خارجی و پرداخت صحیح مالیات بر ارث خودرو

فرآیند پرداخت مالیات بر ارث خودرو ممکن است پیچیده باشد و اشتباه در مراحل باعث تأخیر یا جریمه شود. برای کاهش خطا و سرعت بخشی به کار، مشاوره تخصصی توصیه می شود. نکات کلیدی شامل:

• آگاهی از نرخ ها و طبقات وراث

• رعایت مراحل و مهلت های قانونی

• حصول برآورد دقیق ارزش خودرو توسط کارشناس

برای راهنمایی دقیق و پیگیری پرونده می توانید از خدمات موسسه حقوقی وکیل معتمد بهره ببرید؛ این موسسه در محاسبه مالیات، تنظیم مدارک و پیگیری اداری همراه شما خواهد بود.

کلام پایانی

برای تسریع در مراحل پرداخت مالیات بر ارث و تکمیل اظهارنامه مالیات بر ارث می توانید از مشاوره مالیات بر ارث رایگان یا راهنمایی وکیل مالیات بر ارث بهره ببرید؛ موسسه حقوقی وکیل معتمد خدماتی مانند وکیل ارث و میراث، وکیل انحصار وراثت، وکیل تقسیم ترکه و وکیل تحریر ترکه را ارائه می دهد و حتی در تنظیم وصیت نامه با وکیل وصیت نامه و امور مرتبط با موقوفات از طریق وکیل اوقاف همراه شما خواهد بود تا در فرایند تقسیم ترکه و حل و فصل موضوعات مربوط به ارث / قوانین ارث، از جمله تعیین سهم ارث زن و ارث مرد / ارث همسر، با کمترین دردسر قانونی و اداری پیش بروید.

اگر هنوز نمی دونید چه نوع دعوایی دارید، با یک وکیل حقوقی در تهران مشورت کنید. تیم موسسه حقوقی وکیل معتمد آماده پاسخ گویی به سوالات شماست. از طریق تماس با ما در ارتباط باشد

خدمات وکیل معتمد

- دعاوی ملکی

- مهریه و طلاق

- انحصار وراثت

دریافت مشاوره رایگان

سوالات متداول در حوزه مالیات بر ارث خودرو داخلی و خارجی (FAQ)

در موارد خاص و با ارائه مدارک درآمدی یا اثبات معسر بودن، اداره امور مالیاتی ممکن است موافقت به اقساطی شدن پرداخت کند؛ تصمیم نهایی بر عهده مأموران مالیاتی است.

خیر؛ انتقال رسمی سند بدون تسویه کامل مالیات بر ارث امکان پذیر نیست و دفاتر مربوط از ثبت انتقال خودداری می کنند.

بله؛ موتورسیکلت مشمول است اما به دلیل ارزش کمتر، مبلغ مالیاتی معمولاً ناچیز خواهد بود.

بله؛ اما در صورتی که ارزش کارشناسی صفر یا نزدیک به صفر تعیین شود، مالیات دریافتی بسیار اندک یا صفر خواهد بود.

براساس طبقه وراث: وراث طبقه اول ۲٪، طبقه دوم ۴٪ و طبقه سوم ۸٪ از ارزش روز خودرو محاسبه می شود.

براساس طبقه وراث: وراث طبقه اول ۲٪، طبقه دوم ۴٪ و طبقه سوم ۸٪ از ارزش روز خودرو محاسبه می شود.

در قانون قدیم عدم ارائه اظهارنامه تا ۶ ماه موجب ۱۰٪ جریمه می شد؛ در قانون جدید جریمه صریح تعیین نشده اما تأخیر بیش از یک سال ممکن است باعث از دست رفتن برخی معافیت ها شود.

عواملی چون مدل، سال ساخت، میزان کارکرد، وضعیت ظاهری و فنی خودرو در تعیین ارزش روز توسط کارشناس مؤثرند.

خیر؛ نرخ یکسان است؛ تفاوت مبلغ ناشی از ارزش بالاتر خودروهای وارداتی است نه نرخ متفاوت.

پرداخت مالیات باید قبل از انتقال رسمی سند و معمولاً در مراحل اولیه انحصار وراثت یا پس از صدور برگه مالیاتی انجام شود.

می توان اعتراض کتبی به سازمان امور مالیاتی ارائه و مستندات یا گزارش کارشناسی مستقل ضمیمه کرد تا درخواست تجدیدنظر بررسی شود.

می توانید به صورت آنلاین در سامانه my.tax.gov.ir اظهارنامه ثبت کنید یا حضوری به اداره مالیات مراجعه نمایید؛ سپس مدارک را بارگذاری یا تحویل دهید، ارزش گذاری انجام می شود، مالیات را پرداخت و گواهی مالیاتی دریافت می کنید.

مزایای همکاری با موسسه حقوقی وکیل معتمد

- تیم حقوقی متخصص و با تجربه:

مؤسسه وکیل معتمد با بهره مندی از وکلای خبره در حوزه های گوناگون حقوقی، از دعاوی خانوادگی و کیفری گرفته تا امور قراردادها و مسائل تجاری، آماده ارائه خدمات حرفه ای و هدفمند به موکلان خود است.

- تنظیم قراردادهای دقیق و مطمئن:

یکی از خدمات کلیدی ما، تدوین و بررسی انواع قراردادهاست. وکلای ما با در نظر گرفتن آخرین تغییرات قانونی و نیازهای شما، اسناد حقوقی را به گونه ای تنظیم می کنند که از بروز اختلافات و خسارات احتمالی پیشگیری شود.

- مشاوره حقوقی رایگان:

پیش از هر اقدام حقوقی، می توانید از خدمات مشاوره ای رایگان ما بهره مند شوید تا با دیدی روشن و اطلاعات کامل، مسیر مناسب را برای حل مشکل خود انتخاب کنید.

- صرفه جویی در زمان و هزینه:

با سپردن امور حقوقی خود به وکلای مؤسسه وکیل معتمدش، از پیچیدگی های بی مورد اداری و هزینه های جانبی جلوگیری کرده و امور را با سرعت و دقت بیشتری به انجام می رسانید.

- پشتیبانی حقوقی مداوم:

ما فقط در آغاز مسیر همراه شما نیستیم. در تمام مراحل پرونده و حتی پس از آن، پشتیبانی حقوقی ما ادامه دارد تا در صورت بروز هرگونه پرسش یا مشکل، سریعاً اقدام شود.

- دسترسی سریع و آسان:

شما می توانید در هر زمان از طریق تماس تلفنی یا پیام رسان ها با تیم حقوقی ما در ارتباط باشید و پاسخ سؤالات خود را بدون تاخیر دریافت کنید.

فرم تماس با وکیل معتمد

روال پیگیری پرونده توسط کارشناسان وکیل معتمد

تمام مراحل توسط کارشناسان حقوقی و وکلای معتمد مجموعه وکیل معتمد، با دقت، تعهد و رعایت محرمانگی کامل انجام می شود.

01

شروع ارتباط با کارشناسان وکیل معتمد

02

بررسی تخصصی پرونده و ارائه راهکار حقوقی

03

تنظیم قرارداد و آغاز فرآیند وکالت رسمی

04

ارتباط آسان برای ایرانیان خارج از کشور از طریق واتساپ

05

پیگیری پرونده و مشاوره های مداوم

06

دریافت نتیجه و پایان فرآیند وکالت

بدون دیدگاه